0

0

0

0

2024年,对于新能源汽车领域而言,是充满挑战以及变革的一年。在新能源汽车市场,新势力崛起,传统汽车品牌与新兴汽车品牌竞争加剧。中国作为全球最大的新能源汽车市场,产品的增加代表了消费者选择权的延展,对于产品的期望值随之攀升。新能源汽车也成为时下最为热门的话题。

自小米SU7正式上市后,又引发了新一轮舆论对于新能源汽车的流量关注。而在4月初,智己全新车型L6发布会上,使用了一组错误的关键数据将小米SU7作为竞品车型进行对比,又拓出了新的舆论战地。作为国内最大的国有车企,上汽在面对汽车行业的技术更迭与市场变革下面临着新的发展局面与抉择。

——

01

国有车企初期发展的“选择”

2023年,上汽集团全年销量位居全球第三,仅次于特斯拉和比亚迪。全年营业总收入达到7447亿元,净利润141亿元,同比增长11.7%。上汽集团在海外业务亮眼的表现,助力了上汽在新能源汽车领域的强大市场竞争力。自主品牌整车销售277.5万辆,新能源汽车销售112.3万辆,海外市场销售120.8万辆。但以海外市场的表现横向对比国内市场,上汽的表现却差强人意,2023年其新能源汽车自主品牌均未进入销量前十。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

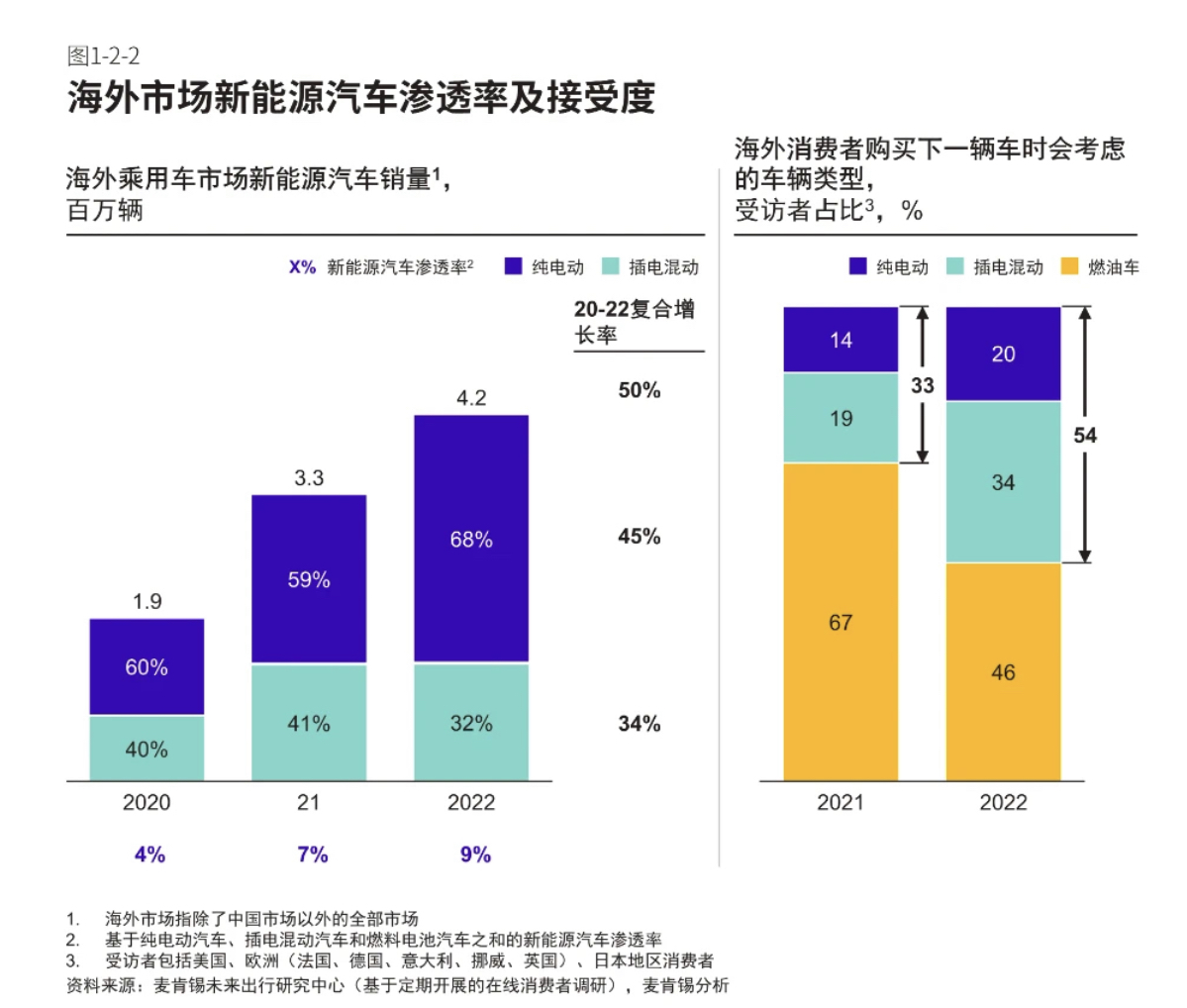

海外市场新能源汽车渗透度及接受度

上汽从21世纪之初,2001年就开始研发燃料电池轿车,在新能源车型上做出了不同的尝试。

我们可以从这个时间节点,看到国有车企的发展与政府政策调整的关联性。2001年,“十五”863计划电动汽车重大科技专项的启动,我国新能源汽车产业政策自此开始划分为三个阶段:第一阶段(2001-2011)是新能源汽车关键技术的培育阶段,产业政策的重点是支持三横(电池、电机和电控)三纵(纯电动、混合动力和氢燃料电池)技术的研发和小规模样车的试制和应用;第二阶段(2012-2018)作为新能源汽车的产业化阶段,产业政策的重点是推动纯电动和混合动力汽车的大规模发展,向民企放开市场准入,鼓励民企与国企在新能源汽车产业展开竞争;第三阶段(2019年至今)在市场化和国际化阶段,产业政策重点放在了鼓励本土企业与外资车企竞争,提升自主品牌的竞争力。

十一五规划期间,上汽通过技术收购、企业合作等方式,让自主品牌能够在外国车企核心技术和研发平台的基础上创建,从而拥有了荣威、名爵等自主品牌。随后上汽也推出了荣威750混动轿车、第一款纯电荣威E50。在这期间,上汽新能源销量多次迈入新能源销量排行榜前十。在2017年上市的荣威eRX5纯电版成为当年唯一年销量过万的纯电车型。

对于上汽集团的发展剖析,离不开各个阶段的产业政策,同样也离不开集团自身对于研发方向的选择。在第一个阶段中,上汽完成了初步的目标,达成了政府对于上汽的期望任务,在迅速扩张的汽车行业中抢占市场份额。在研发氢燃料电池整车技术的同时,又着力布局于纯电动和混合动力技术路线,并且大力生产合资方的燃油车品牌。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

2018~2023中国新能源汽车出口量与增速

上汽在国家政策的支持与资金的扶持下研发了多款新能源车型,其中就包括2011年10月上市的荣威新750Hybrid油电混合动力轿车,2012年11月5日上市的荣威E50纯电动新能源车,2013年11月上市的荣威550plug-in插电混合动力汽车。这里可以看出,迎合于政策鼓励的方向,上汽选择了以插电混合为主,从而兼顾油电混合和纯电动的发展战略。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

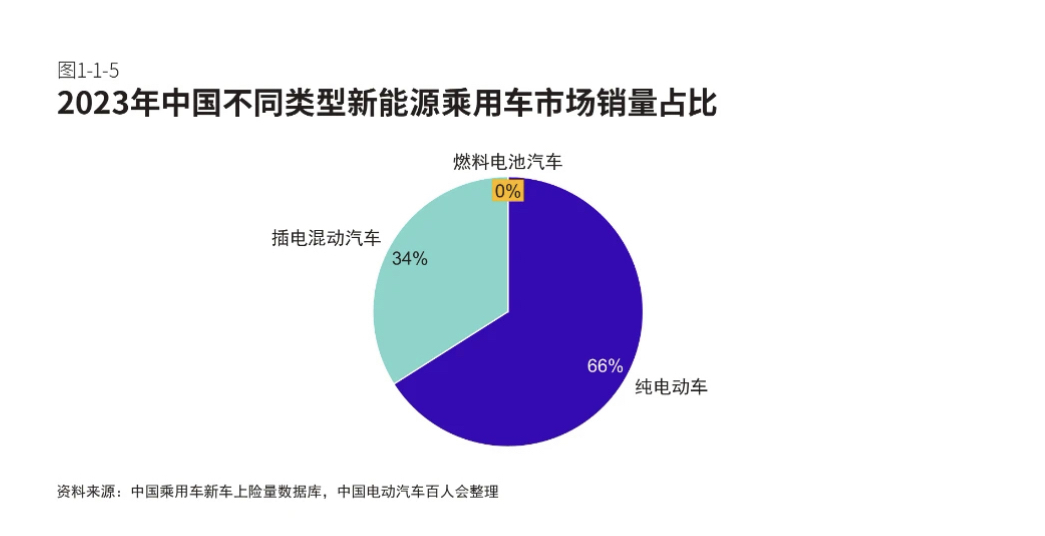

2023年中国不同类型新能源乘用车市场销量占比

上汽的发展重心集中于通过生产合资方抢占市场,上海大众与上海通用的燃油车快速提高销量以及市场占比。上汽品牌营收从2001年的37.1亿元增加到2011年的4348亿元。2001年到2011年,上汽整车销售量从29万辆快速增长到399.6万辆。

国有的属性,优势在于政策的倾斜助力,而其弊端也在于内部体制的相对僵化。随着智能化时代的到来,技术以超乎想象的速度发展,市场的消费倾向也变得多样化,国有车企在新兴的营销传播与产品推出上都更为保守。在国家发改委发布《汽车产业发展政策》后,对国企研发自主品牌提出了进一步的要求,上汽选择用海外并购的方式发展燃油车。而上汽的选择也成为影响后续车企发展的重要因素。侧重于燃油车的发展,使得在应对新能源市场热潮时,未能及时跟上市场的反应,原本表现出色的荣威,在市场上的表现也逐渐不再亮眼。

——

02

传统品牌与新力量的碰撞

2012年,政府的产业政策就开始朝着纯电动汽车倾斜。2014年中央扩大了民企的市场准入,以政策带动竞争,先后两次扩大民企和外资的市场准入,对中国新能源汽车的发展至关重要,此举带入了外部竞争力量,加强了民企与国企之间的竞争。

在2016年,自主品牌荣威推出了燃油SUV车型RX5,同年整体销量达到30.2万辆。与之对比,荣威的新能源车型的年销量仅2.1万辆。二者商业表现的悬殊,让上汽没有加大对于纯电动路线的自主品牌的投入。在燃油车与新能源汽车的悬殊销量之下,更加坚定了上汽的立场。直到2018年,上汽既没有加大对纯电动路线的投入,也没有加速插电混动产品的升级,在电动汽车研发领域的投入上,远远小于其他车企。从2019年开始,上汽原本持续走高的销量开始持续下降。接下来市场的转向以及热潮与上汽早先选择的发展路线相反。

想要在新老混战中突围,就必须要明晰自身的定位,以定位为中线,让其余产品线的推出以及营销策略的打造围绕此中线。这也是智己当下需要厘清的发展问题,原先智己的定位是“高端新能源市场”,而当下却又以价格战的方式拉低起售价,使得智己原本想向车主心中树立的“高端形象”渐行渐远。2023年,智己汽车全年累计销售38253台,而在今年的一季度销量数据中,智己销量为10001辆,已经可以通过数据看到智己正在逐渐掉队于竞品。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

中国市场新能源汽车接受度

2023年,中国新能源乘用车销量占到全球销量的58%,中国的品牌销量占中国乘用车市场的83%,其中占中国高端乘用车市场55%。对应市场规模的日益增长,基础化设施建设呈现出区域化发展的势态。

未来新能源汽车市场的竞争格局多样化,传统车企通过加大对于技术研发的资金投入,转型企业经营模式,同时推出一系列的新能源汽车产品。而作为新力量的新兴车企,结合自身的“新”优势,深入市场进行布局,在把握营销手段的同时,更加重视于智能化消费场景对于购买力的影响。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

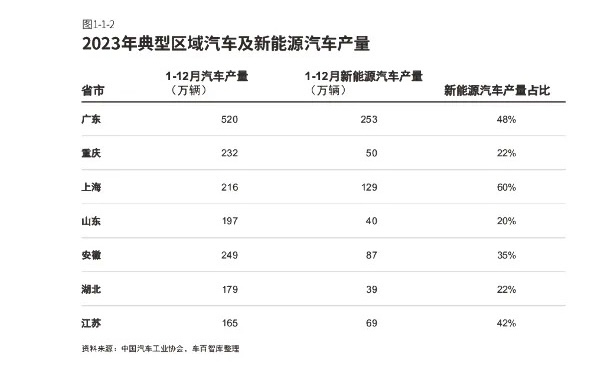

2023年典型区域汽车及新能源汽车产量

2021年,中国新能源汽车发展综合指数就超过了美国,在新能源汽车行业,目前的中国市场依旧处于“大”而不“强”的格局。新汽车品牌仍然能够通过不同的技术路线以及对营销传播的布局,抓住车企发展能够弯道超车的契机。而对于传统车企,则是处在发展转型的重要时间节点,新能源汽车的发展成为衡量车企发展指标的重要因素。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

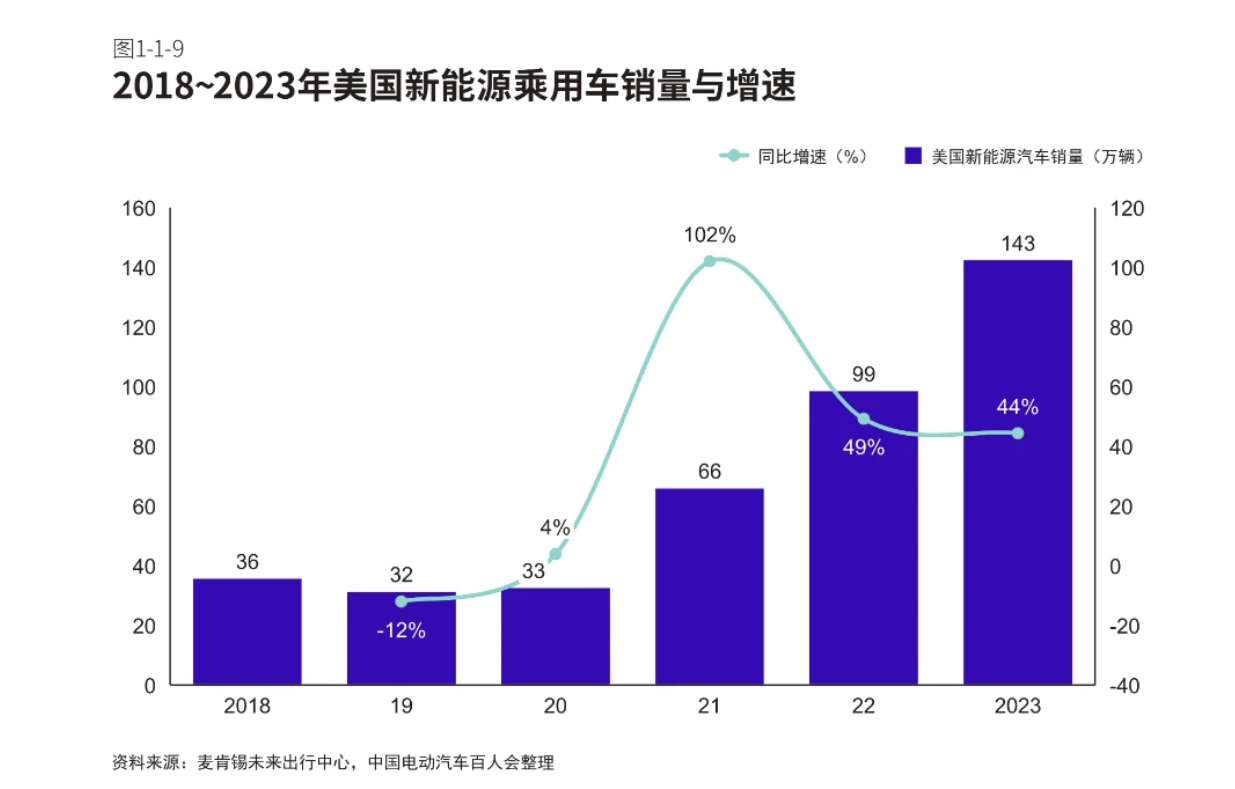

2018-2023年美国新能源乘用车销量与增速

——

03

会造车?会造势?

新能源汽车其本身就属于市场新风口,而新兴技术与新兴产业往往都是在挑战之下焕发的新机,国有的属性既带来了夯实的基础,也在一定层面上被局限住了发展的机遇性。

从此次智己借势小米流量进行营销就可以看出,传统车企在营销手段上的不足。传统车企营销转型的迫切压力,一方面来自于当下不断内卷的汽车市场,另一方面在于传统车企的产品营销手段一定程度上落后于新兴车企。

《驶向2030-全球新能源汽车产业发展格局与展望报告》

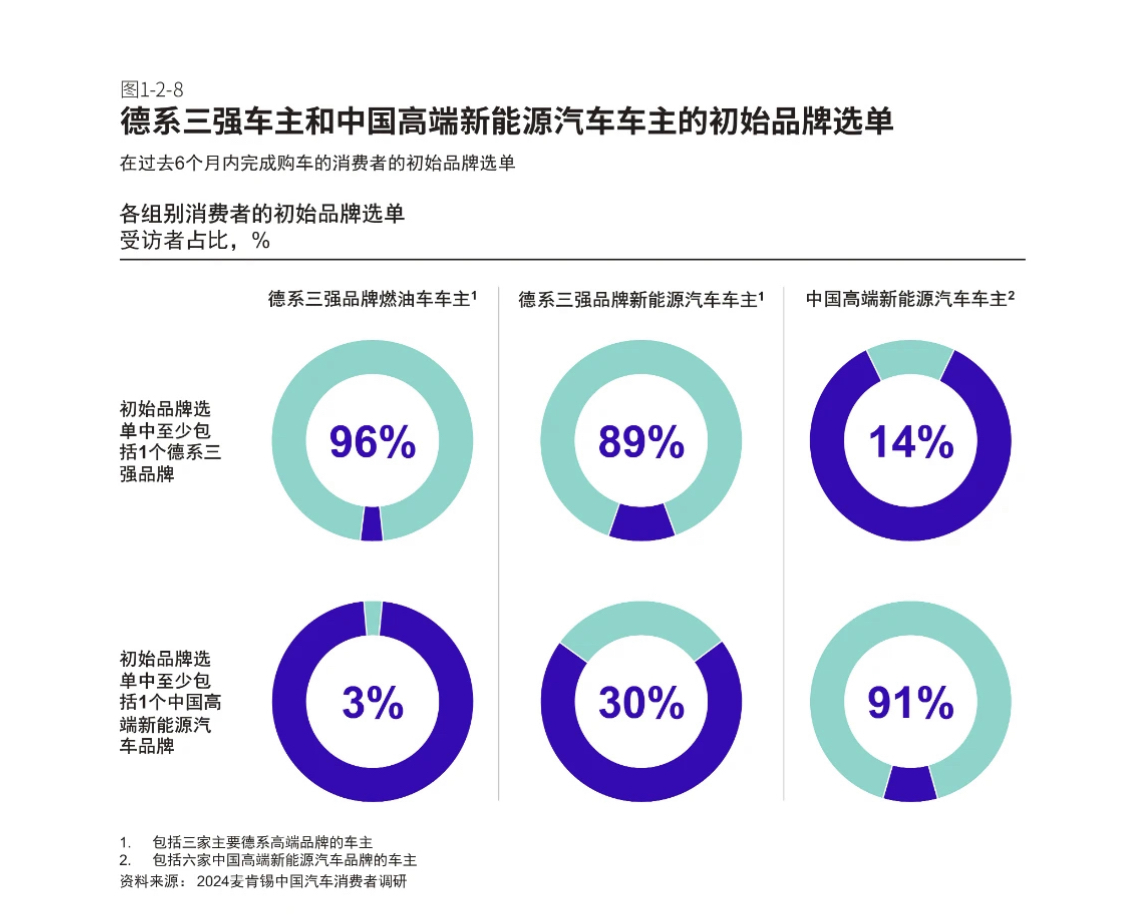

德系三强车主和中国高端新能源汽车车主的初始品牌选择

近日,上汽荣威品牌官宣了“荣卷风”放价大行动,预计投入了超过50亿元补贴跟进价格战,旗下多款车型直降2万元。在降价后,荣威D7 DMH的起售价为10.58万元起,成为10万级的长续航最强超混车型;荣威D7 EV的起售价为12.98万元,打破纯电B级轿车入门价。此外,参与降价的车型还包括荣威i5、荣威iMAX8与荣威RX5 PLUS,这3款车型也直降2万元。此次降价的行动,是代表了国内传统汽车品牌的荣威,在面对激烈的市场竞争之下所做出的新尝试,也是推动国内新能源汽车发展的重要价格手段。

对于当下的企业而言,造“好车”不代表好销量,所研发的技术以及车型相关功能的提升都需要被“宣传”,要被消费者看见,才能够最大程度吸引到消费者,也才能被称作这个车型“具有”了某一项先进研发的技术。比如在智己L6的发布中,新车全系标配灵蜥数字底盘、高通骁龙8295芯片,首次搭量产准900V超快充固态电池系统等,都是产品竞争力的体现。

营销事件本身是作为辅,宣传还是要围绕产品本身,否则可能适得其反,把营销完全变成舆论场的讨论,脱离了以产品为核心的宣传目的。企业在持续提升自身产品质量的同时,营销模式也要跟上产品的升级。

对于传统车企来说,转型不止在于本身的架构以及发展方向本身,还在于市场情况所反映出的宣传风向。在突破技术瓶颈的同时,提升产品的实用性,进一步促进品牌的市场渗透力,用好技术、好设计、好价格,通过更好的传播理念让市场看见。